Latest News & Insights

Explore the latest trends, tips, and news in HR

Fungsi HRIS dalam Rumah Sakit: Meningkatkan Efisiensi dan Kualitas Pelayanan SDM Kesehatan

Fungsi HRIS dalam Rumah Sakit: Meningkatkan Efisiensi dan Kualitas Pelayanan SDM Kesehatan

Rumah sakit merupakan lembaga pelayanan kesehatan yang memiliki struktur organisasi kompleks dan tenaga kerja yang beragam, mulai dari dokter, perawat, tenaga laboratorium, farmasi, administrasi, hingga staf pendukung. Dengan jumlah pegawai yang besar dan sistem kerja yang berjalan 24 jam, pengelolaan sumber daya manusia menjadi tantangan yang tidak sederhana.Di sinilah Human Resources Information System (HRIS) berperan penting bukan hanya sebagai alat administrasi, tetapi juga sebagai sistem manajemen strategis yang membantu rumah sakit bekerja lebih efisien, akurat, dan terintegrasi.1. Manajemen Data PegawaiSalah satu fungsi utama HRIS adalah menyimpan dan mengelola seluruh data personal,...

7 Layanan Video Conference Gratis untuk Work From Home

Pemerintah menegaskan bahwa kebijakan untuk beraktivitas produktif di rumah perlu dilakukan untuk menekan penyebaran virus corona atau penyakit Covid-19. Salah satunya adalah work from home (WFH) atau bekerja dari rumah.Bagi sebagian orang mungkin cukup asing dengan work from home atau bekerja dari rumah. Salah satu kekhawatirannya adalah sulit berkoordinasi dengan rekan kerja. Dengan kecanggihan teknologi, hal ini bukan masalah. Ada beberapa layanan video conference yang bisa Anda gunakan untuk berkoordinasi dengan rekan kerja.Berikut adalah saran dari Strategic Partner Solution mengenai layanan video conference yang mudah digunakan dan gratis untuk pembelajaran online maupun rapat online.1. Microsoft Teams (Download)Layanan dari Microsoft termasuk sangat lengkap karena segmen penggunanya sudah di tahap yang akrab dengan teknologi. Meksipun begitu, Microsoft Teams termasuk yang memiliki tampilan atau antarmuka mudah digunakan.Kelebihan layanan ini adalah memiliki fitur yang lengkap dan terintegrasi langsung ke aplikasi Office 365. Jadi sudah mendukung produktivitas yang membutuhkan kolaborasi. Sayangnya untuk mengakses layanan Office 365 pengguna juga harus sudah berlangganan lisensi aplikasi di dalamnya.Semenjak wabah Corona, Microsoft juga sudah menggratiskan layanan video conference untuk kegiatan pembelajaran jarak jauh. Jadi fitur video conference tetap bisa digunakan tanpa berlangganan.2. Skype (Download)Skype menjadi salah satu layanan populer yang bisa Anda gunakan untuk saling berkomunikasi melalui video call. Tidak hanya secara one on one, layanan milik Microsoft ini juga bisa digunakan untuk melakukan conference call dengan banyak orang sekaligus.Untuk melakukan video call secara berkelompok, Skype memungkinkan 50 pengguna untuk bergabung sekaligus dalam sebuah sesi percakapan.3. Zoom (Download)Aplikasi Zoom sangat sesuai untuk kegiatan pembelajaran online. Tersedia dukungan untuk jumlah peserta belajar mengajar lebih dari 20 orang. Kemudian fitur conference tool bisa digunakan oleh setiap peserta, tidak hanya host atau admin.Beberapa fitur yang bisa digunakan adalah, chat/video chat, screen sharing dan whiteboard untuk kolaborasi, record meeting atau merekam sesi video conference, dan absensi peserta.4. Google Hangouts Meet (Download)Layanan Google Hangouts Meet memungkinkan Anda untuk berkomunikasi dengan rekan kerja melalui video call.Google Hangouts Meet memungkinkan Anda untuk menggelar sebuah rapat secara online yang melibatkan hingga 350 peserta. Bahkan, platform ini juga dapat menyiarkan live streaming kepada 100 ribu penonton.Kelebihan lain dari Google Hangouts Meet adalah Anda bisa menggunakan aplikasi ini dari berbagai perangkat. Mulai dari PC, laptop, atau smartphone sekalipun.Selama masa tanggap virus corona, Google Hangouts Meet menawarkan layanan secara gratis.5. Webex (Download)Webex adalah layanan video conference milik Cisco, perusahaan jaringan dan infrastruktur internet ternama. Jumlah partisipan maksimal yang bisa masuk ke dalam sebuah panggilan video conference bervariasi, tergantung paket berlangganannya. Namun, jumlah maksimalnya bisa sampai 100 orang.Fitur di layanan Webex mencakup screen sharing, dukungan Google Assistant dan Google Home Hub, fitur papan virtual untuk menggambar, fitur pengunggah dokumen, hingga fitur untuk merekam percakapan video.6. Slack (Download)Slack jadi aplikasi alternatif yang bisa Anda gunakan untuk melakukan conference video dengan rekan kerja. Sayangnya fitur optimal dari Slack baru bisa dinikmati di versi berbayar.Pasalnya, panggilan video pada versi gratis hanya bisa digunakan untuk panggilan ke satu orang saja. Kelebihan lain pada versi gratis dari Slack adalah adanya penyimpanan cloud yang bisa Anda gunakan.7. Discord (Download)Discord memiliki layanan voice chat dan video chat. Discord memiliki tampilan yang lebih menarik dengan adanya sticker dan emoji. Discord termasuk mudah digunakan dan bsia diakses lewat laptop, komputer, dan smartphone. Penggunanya juga bisa mengakses lewat apliaksi yang diunduh atau via browser di perangkat mereka.Source:Strategic Partner Solution

8 Pekerjaan yang Bisa Dikerjakan dari Rumah atau WFH (Work From Home)

Penularan wabah Corona yang cepat di Indonesia, membuat pemerintah pusat membuat kebijakan agar para pekerja bekerja dari rumah atau work from home (WFH). Hal ini dilakukan untuk menghindari penyebaran wabah Corona.Banyak perusahaan yang memberi imbauan kepada pekerja untuk bekerja dari rumah (WFH), karena pekerjaan mereka ternyata bisa dikerjakan dari rumah dengan didukung oleh laptop dan jaringan internet yang stabil. Jika ada meeting, tinggal gunakan layanan video conference gratis yang tersedia selama wabah Corona ini.Namun, tentu saja WFH tidak berlaku bagi semua jenis pekerjaan. Profesi seperti dokter, perawat, driver ojek online, buruh pabrik tidak punya privilese bekerja dari rumah. Kita tentu harus mengapresiasi kerja mereka apalagi di tengah pandemi Corona seperti sekarang.Berikut adalah beberapa pekerjaan yang bisa pekerja kerjakan dari rumah atau WFH:1. Penulis LepasPenulis merupakan pekerjaan yang sangat menjanjikan, apalagi sekarang ini semuanya serba internet dan pekerjaan ini bisa dilakukan dari rumah. Hampir setiap perusahaan memiliki website baik perusahaan pemerintah maupun swasta, jadi pekerjaan penulis akan sangat dibutuhkan saat ini.2. PenerjemahPenerjemah atau translator, biasanya pekerjaan mereka menerjemahkan dari Bahasa asing ke Bahasa Indonesia atau sebaliknya. Biasanya mereka menerjemahkan dialog film, konten artikel, dokumen perusahaan. Pekerjaan tersebut tentunya bisa dikerjakan dari rumah, seperti halnya penulis.3. Manajer Sosial MediaDi era sekarang ini, siapa yang tidak pernah pakai sosial media. Sosial media adalah perangkat yang sangat berpengaruh bagi masyarakat sekarang ini. Tugas seorang manajer sosial media tidaklah gampang, karena harus memikirkan ide ataupun konten yang menarik, brand image agar bisa melakukan penjualan. Pekerjaan ini bisa kita lakukan dimana saja termasuk dirumah, asal memiliki perangkat dan jaringan internet.4. DesainerPekerjaan desainer menjadi salah satu pekerjaan yang bisa dikerjakan dari rumah. Dimulai dari desain interior, desain grafis, & desain fashion. Yang dibutuhkan untuk melakukan pekerjaan desainer adalah software di laptop. Pekerjaan desainer menghasilkan penghasilan yang cukup besar.5. Data EntryPekerjaan data entry tidak butuh skill yang spesifik karena pekerjaannya adalah memasukkan data secara online. Dalam sehari data yang dimasukkan bisa puluhan hingga ratusan, tergantung kebijakan. Pekerjaan ini tentu saja bisa dikerjakan dari rumah, dengan adanya laptop dan jaringan internet.6. Web DeveloperPekerjaan web developer, merupakan pekerjaan yang permintaannya cukup banyak saat ini, karena banyak individu maupun perusahaan membutuhkan website untuk keperluan branding. Setelah mengerjakan website, dibutuhkan juga perawatan dan pengaturan website agar selalu terupdate. Orang yang memiliki skill web developer, memiliki peluang besar dan pastinya bisa dikerjakan dirumah.7. ProgrammerPekerjaan programmer dapat dikerjakan dari rumah. Tentu dalam hal ini harus menguasai bemacam-macam Bahasa pemograman. Programmer juga merupakan pekerjaan yang peluang sangat besar sekarang ini.8. Call CenterPekerjaan call center tidak lagi terpusat di kantor. Beberapa ada yang sudah bisa dikerjakan secara virtual dari manapun meski tentu saja butuh tempat yang kondusif untuk melakukan pekerjaan ini.

Cara Efektif Meningkatkan Produktivitas Saat Work From Home

Pemerintah menegaskan bahwa kebijakan untuk beraktivitas produktif di rumah perlu dilakukan untuk menekan penyebaran virus corona atau penyakit Covid-19. Salah satunya adalah work from home (WFH) atau bekerja dari rumah.Namun, produktivitas saat work from home (WFH) atau bekerja dari rumah sering kali menurun karena banyak gangguan dan kurang pengawasan. Tidak perlu khawatir saat bekerja dari rumah. Work from home (WFH) bisa menyenangkan dan pekerjaan dapat selesai dengan cepat.Lalu, bagaimana caranya agar tetap produktif saat bekerja dari rumah? Ada beberapa cara dari OrangE HR yang dapat digunakan untuk meningkatkan produktivitas saat work from home (WFH).1. Mengatur Jadwal KerjaSaat work from home hal pertama yang harus disiapkan adalah atur jadwal kerja. Ketika bekerja dari rumah dan tidak mengatur jadwal sama sekali, biasanya Anda akan merasa bebas dan lupa terhadap pekerjaannya.Atur seperti biasa jam bangun agar tidak kesiangan. Jangan lupa mandi agar badan tetap segar sehingga siap untuk bekerja dari rumah.Pastikan Anda sudah siap untuk bekerja di waktu yang sudah ditetapkan dengan keadaan yang nyaman. Jangan mulai bekerja sebelum jadwal dan selesaikan pekerjaan tepat waktu, kecuali jika Anda mesti lembur dari rumah.2. Tentukan Lokasi yang NyamanPilihlah lokasi yang nyaman untuk bekerja seperti di ruang keluarga, ruang tamu, atau ruang belajar. Hindari bekerja di tempat tidur karena hanya akan bermalas-malasan, sebentar kerja lalu biasanya tidur-tiduran dan dapat merusak produktivitas.Ketika berada di rumah, sebenarnya kamu dapat membuatnya menjadi seperti suasana kantor. Kamu bisa membuat kopi atau teh terlebih dahulu di pagi harinya, lalu siap menghadap laptop yang sudah ditaruh di atas meja.3. Tentukan Waktu IstirahatKetika kamu sudah berada di titik jenuh saat kerja, berjalan-jalan di sekitar rumah selama 10-15 menit tentu dapat menyegarkan otak kamu.Dikuti dari Inc, studi menunjukkan memberi jeda pada pekerjaan dapat meningkatkan produktivitas. Beri jeda setiap 90-120 menit selama 10-15 menit. Jeda itu dapat dilakukan untuk istirahat sejenak, mencari udara segar, atau peregangan.4. Matikan NotifikasiSaat bekerja, tingkatkan fokus dengan cara mematikan sejumlah notifikasi yang tidak penting seperti media sosial dan pemberitahuan sejumlah aplikasi.Gangguan sekecil apapun dari notifikasi handphone atau laptop dapat merusak suasana hati dan menghilangkan fokus.5. Fokus pada PekerjaanFokus pada pekerjaan kamu ketika sedang bekerja di rumah, usahakan hindari kegiatan lain, seperti menonton Tv, video game, maupun hiburan lainnya. Bekerjalah dengan tujuan dan niat yang baik. Saat bekerja dari rumah ingat kembali tujuan tersebut.

5 Cara Efektif yang Perlu Karyawan Lakukan untuk Mencegah Wabah Corona

Coronavirus telah menyerang ribuan orang di berbagai negara dan menelan ratusan korban jiwa. Agar tidak terkena penyakit infeksi yang sedang mewabah ini, ada beberapa cara yang bisa dilakukan untuk mencegah penularan virus Corona.Penyebab dari wabah ini adalah coronavirus jenis baru yang disebut dengan novel coronavirus 2019 (2019-nCoV). Penyakit ini termasuk dalam golongan virus yang sama dengan virus penyebab severe acute respiratory syndrome (SARS) dan Middle-East respiratory syndrome (MERS).Apa yang perlu karyawan lakukan?1. Mencuci tangan dengan benarMencuci tangan dengan benar adalah cara paling sederhana namun efektif untuk mencegah penyebaran virus 2019-nCoV. Cucilah tangan dengan air mengalir dan sabun, setidaknya selama 20 detik. Pastikan seluruh bagian tangan tercuci hingga bersih, termasuk punggung tangan, pergelangan tangan, sela-sela jari, dan kuku. Setelah itu, keringkan tangan menggunakan tisu, handuk bersih, atau mesin pengering tangan.Jika Anda adalah pekerja komuter yang berada di dalam transportasi umum, akan sulit untuk menemukan air dan sabun. Anda bisa membersihkan tangan dengan hand sanitizer. Gunakan produk hand sanitizer dengan kandungan alkohol minimal 60% agar lebih efektif membasmi kuman.Cucilah tangan secara teratur, terutama sebelum dan setelah makan, setelah menggunakan toilet, setelah menyentuh hewan, membuang sampah, serta setelah batuk atau bersin. Cuci tangan juga penting dilakukan sebelum menyusui bayi atau memerah ASI.2. Menggunakan maskerAda dua tipe masker yang bisa Anda digunakan untuk mencegah penularan virus Corona, yaitu masker bedah dan masker N95.Masker bedah atau surgical mask merupakan masker sekali pakai yang umum digunakan. Masker ini mudah ditemukan, harganya terjangkau, dan nyaman dipakai, sehingga banyak orang yang menggunakan masker ini saat beraktivitas sehari-hari.Cara pakai masker bedah yang benar adalah sisi berwarna pada masker harus menghadap ke luar, sementara sisi dalamnya yang berwarna putih menghadap wajah dan menutupi dagu, hidung, dan mulut. Sisi berwarna putih terbuat dari material yang dapat menyerap kotoran dan menyaring kuman dari udara.Meski tidak sepenuhnya efektif mencegah paparan kuman, namun penggunaan masker ini tetap bisa menurunkan risiko penyebaran penyakit infeksi, termasuk infeksi virus Corona. Penggunaan masker lebih disarankan bagi orang yang sedang sakit untuk mencegah penyebaran virus dan kuman, ketimbang pada orang yang sehat.Sedangkan masker N95 adalah jenis masker yang dirancang khusus untuk menyaring partikel berbahaya di udara. Jenis masker inilah yang sebenarnya lebih direkomendasikan untuk mencegah infeksi virus Corona. Meski demikian, masker ini kurang nyaman untuk dikenakan sehari-hari dan harganya pun relatif mahal.Ketika melepaskan masker dari wajah, baik masker bedah maupun masker N95, hindari menyentuh bagian depan masker, sebab bagian tersebut penuh dengan kuman yang menempel. Setelah melepas masker, cucilah tangan dengan sabun atau hand sanitizer, agar tangan bersih dari kuman yang menempel.3. Menjaga daya tahan tubuhDaya tahan tubuh yang kuat dapat mencegah munculnya berbagai macam penyakit. Untuk menjaga dan meningkatkan daya tahan tubuh, Anda disarankan untuk mengonsumsi makanan sehat, seperti sayuran dan buah-buahan, dan makanan berprotein, seperti telur, ikan, dan daging tanpa lemak.Selain itu, rutin berolahraga, tidur yang cukup, tidak merokok, dan tidak mengonsumsi minuman beralkohol juga bisa meningkatkan daya tahan tubuh agar terhindar dari penularan virus Corona.4. Tidak pergi ke negara terjangkitTidak hanya Tiongkok, penyakit infeksi virus Corona kini juga sudah mewabah ke beberapa negara lain, seperti Jepang, Korea Selatan, Hongkong, Taiwan, India, Amerika Serikat, dan Eropa. Virus Corona juga sudah terkonfirmasi ditemukan di negara-negara tetangga Indonesia, seperti Singapura, Malaysia, Thailand, Vietnam, dan Filipina.Agar tidak tertular virus ini, Anda disarankan untuk tidak bepergian ke tempat-tempat yang sudah memiliki kasus infeksi virus Corona atau berpotensi menjadi lokasi penyebaran coronavirus.5. Menghindari kontak dengan hewan yang berpotensi menularkan coronavirusCoronavirus jenis baru diduga kuat berasal dari kelelawar dan disebarkan oleh beberapa hewan mamalia dan reptil. Oleh karena itu, hindarilah kontak dengan hewan-hewan tersebutJika ingin mengonsumsi daging atau ikan, pastikan daging atau ikan tersebut sudah dicuci dan dimasak hingga benar-benar matang. Hindari mengonsumsi daging atau ikan yang sudah tidak segar atau busuk.Source: Alodokter

Bagaimana Membuat Kontrak Kerja yang Memenuhi Syarat?

Jika diterima kerja di suatu Perusahaan, Anda pasti akan diberikan surat perjanjian kerja/ kontrak kerja. Sebelum menanda-tangani kontrak, baca dan pelajari kontrak kerja Anda terlebih dahulu. Dalam kontrak kerja, kita dapat mengetahui syarat-syarat kerja, hak dan kewajiban bagi pekerja dan pemberi kerja yang sesuai dengan Undang- Undang ketenagakerjaan yang berlaku di Indonesia.Kontrak Kerja/Perjanjian Kerja menurut Undang-Undang No.13/2003 tentang Ketenagakerjaan adalah perjanjian antara pekerja/buruh dengan pengusaha atau pemberi kerja yang memuat syarat syarat kerja, hak, dan kewajiban para pihak.Menurut pasal 54 UU No.13/2003, Perjanjian kerja yang dibuat secara tertulis sekurang kurangnya harus memuat:1. nama, alamat perusahaan, dan jenis usaha2. nama, jenis kelamin, umur, dan alamat pekerja/buruh3. jabatan atau jenis pekerjaan4. tempat pekerjaan5. besarnya upah dan cara pembayarannya6. syarat syarat kerja yang memuat hak dan kewajiban pengusaha dan pekerja/buruh7. mulai dan jangka waktu berlakunya perjanjian kerja8. tempat dan tanggal perjanjian kerja dibuat; dani. tanda tangan para pihak dalam perjanjian kerja.Apa syarat kontrak kerja dianggap sah?Pada dasarnya untuk menyatakan suatu perjanjian kerja dianggap sah atau tidak maka wajib untuk memperhatikan ketentuan dalam pasal 1320 Kitab Undang-Undang Hukum Perdata (KUH Perdata) yang menyatakan bahwa:Supaya terjadi persetujuan yang sah, perlu dipenuhi empat syarat:kesepakatan mereka yang mengikatkan dirinyakecakapan untuk membuat suatu perikatansuatu pokok persoalan tertentusuatu sebab yang tidak terlarangPasal 52 ayat 1 UU No. 13 Tahun 2003 tentang Ketenagakerjaan juga menegaskan bahwa:Perjanjian kerja dibuat atas dasar:kesepakatan kedua belah pihakkemampuan atau kecakapan melakukan perbuatan hukumadanya pekerjaan yang diperjanjikanpekerjaan yang diperjanjikan tidak bertentangan dengan ketertiban umum, kesusilaan, dan peraturan perundang undangan yang berlaku.

4 Keuntungan Menggunakan HRIS

HR memiliki tugas penting dalam suatu Perusahaan. Semua tugas yang dilakukan oleh HR difokuskan untuk mengelola SDM di Perusahaan dan SDM merupakan aset yang paling berharga.Faktanya, sering kali kita melihat HR disibukkan dengan pekerjaan yang banyak. Akibatnya, mereka kewalahan dan menyelesaikan pekerjaan dengan lamban. Mungkin hal ini dianggap biasa oleh HR, karena merupakan kegiatan rutinitas yang harus mereka kerjakan. Tetapi, apakah tidak ada solusi untuk mengatasi masalah ini? Teknologi sudah berkembang pesat, satu-satunya solusi adalah HRIS (Human Resource Information System).HRIS (Human Resource Information System) adalah program aplikasi komputer yang mengorganisir tata kelola dan tata laksana manajemen SDM di perusahaan guna mendukung proses pengambilan keputusan atau biasa disebut Decision Support System dengan menyediakan berbagai informasi yang diperlukan.Dengan kata lain HRIS ini merupakan penyelesaian secara online dari semua entri data, pelacakan data, dan kebutuhan informasi data SDM, penggajian, manajemen, dan fungsi akutansi dalam sebuah perusahaan. Biasanya disimpan sebagai sebuah data base.Berikut adalah beberapa keuntungan menggunakan HRIS:1. HRIS Menghemat WaktuManfaat pertama yang akan dirasakan HR adalah hemat waktu. Kemudahan akses data hingga proses penarikan hasil data menjadi lebih cepat dan akurat. Waktu yang dibutuhkan untuk mengelola administrasi dan data juga menjadi lebih singkat dan efektif. Tidak hanya HR saja yang pekerjaannya menjadi lebih ringan, tetapi juga karyawan lain saat akan mengakses data pribadi.2. HRIS Mengurangi KesalahanBanyak kepentingan HR yang berkaitan dengan regulasi pemerintah, sehingga kesalahan kecil sekalipun dapat mengakibatkan masalah hukum dan bahkan kerugian finansial bagi perusahaan.Agar tidak terjadi kesalahan, gunakan HRIS untuk menghindari jenis masalah atau error. Karena hampir semua administrasi HR dapat dilakukan oleh sistem pada HRIS.3. HRIS Meningkatkan ProduktivitasSebagian besar waktu HR dihabiskan untuk mengisi data karyawan, baik itu mengisi formulir tunjangan, data absen, cuti dan lain-lain. Sementara itu, tugas lain yang mengandalkan keahlian mereka dan lebih penting diabaikan.Dengan menggunakan HRIS dapat meningkatkan produktivitas HR secara keseluruhan. HRIS dirancang untuk mempercepat berbagai macam proses administrasi dan pekerjaan HR. HRIS dapat mempersingkat dan mempemudah semua proses dan waktu pengerjaan tugas-tugas tersebut sehingga tak lagi memakan banyak waktu dan tenaga.4. HRIS Menghemat Pengeluaran PerusahaanWaktu dan uang berjalan seiring dalam bisnis. Seperti pepatah lama, waktu adalah uang. Semakin banyak waktu yang Perusahaan habiskan untuk suatu tugas, semakin banyak "uang" yang telah Perusahaan habiskan untuk itu. Salah satu manfaat menggunakan HRIS adalah mampu untuk mengurangi pengeluaran Perusahaan diberbagai bidang, baik dalam proses administrasi, penggajian maupun proses rekruitmen karyawan. Proses rekruitmen karyawan akan sangat terbantu dengan adanya software HRIS karena tim HR tidak perlu menghabiskan waktu menyimpan seluruh data calon karyawan secara manual dalam bentuk fisik karena seluruh proses rekruitmen telah terdata dalam software HRIS. Tidak hanya itu, dalam proses administrasi dan penggajian, perusahaan juga dapat menghemat pengeluaran karena tidak perlu menggunakan kertas sebagai media dalam melakukan berbagai proses seperti biasanya.4 hal diatas adalah beberapa keuntungan yang akan didapatkan perusahaan jika menggunakan software HRIS. Anda akan mendapatkan lebih banyak keuntungan lagi jika menggunakan software HRIS pada perusahaan anda. Salah satu software HRIS yang Perusahaan Anda butuhkan adalah OrangE HR. Untuk informasi lebih lengkap mengenai OrangE HR, silakan kunjungi website OrangE HR.

5 Tips untuk Memaksimalkan Manfaat HRIS

Bukan rahasia lagi jika HRIS sudah ada dalam beberapa tahun lalu. Sekarang ini menjadi salah satu pendorong utama perubahan dalam suatu Perusahaan.Jika Perusahaan baru saja menggunakan teknologi SDM baru atau sedang mempertimbangkan untuk meningkatkan teknologi SDM, Perusahaan mungkin berfikir bagaimana cara memaksimalkan investasinya? Bagaimana Perusahaan bisa memaksimalkan teknologi SDM baru tersebut?Berikut ada 5 tips bagi Perusahaan untuk memaksimalkan penggunaan teknologi SDM:1. Berinvestasi pada Training HRISHRIS sangat bermanfaat, tetapi hanya jika tahu cara menggunakannya dengan benar. Alat hanyalah alat. Yang penting adalah bagaimana cara mengoperasikannya. Perusahaan harus memastikan bahwa disivi HR bisa mengoperasikan HRIS dengan benar melalui training. HRIS dapat membantu pekerjaan HR menjadi lebih efektif dan efisien.2. Dapatkan Apa yang Perusahaan ButuhkanPerusahaan harus bisa memastikan bahwa HRIS yang di pakai bisa memenuhi kebutuhan, bahkan lebih baik bisa memenuhi keinginan Perusahaan juga. Dengan melihat kebutuhan sebelum mempertimbangkan solusi apa pun, Perusahaan akan berada dalam posisi yang lebih baik untuk menemukan teknologi yang tepat.3. Pilih Solusi PlatformSebelumnya, Perusahaan mungkin memilih satu program untuk mengurus payroll, satu program lagi untuk menangani administrasi, dan satu lagi untuk attendance.Bagaimana jika satu solusi dapat menangani semua ini? Solusi platform SDM terintergrasi adalah jawabannya. Dengan HRIS, Perusahaan dapat menangani semua pekerjaan HR secara terintegrasi, perpindahan informasi dari satu modul ke modul yang lain dengan mudah.4. Adaptasi dengan HRISSetelah Perusahaan menggunakan HRIS, maka Perusahaan harus mengevaluasi SDM dan menyelaraskan dengan HRIS. Jika attendance menggunakan HRIS, maka SDM harus memiliki perangkat yang mendukung untuk bisa mengajukan leave, work permission, dan yang lainnya dengan mudah.5. Tinjau dan Ukur KeberhasilanJika Perusahaan sudah menggunakan HRIS, maka Perusahaan akan mengawasi ROI (Return on Investment). Perusahaan dapat melakukannya dengan mengukur implementasi dan meninjau proses. Dengan melakukan itu, Perusahaan akan dapat menentukan apakah HRIS yang digunakan benar-benar memenuhi kebutuhan.Ke-5 tips diatas akan membantu memastikan Perusahaan untuk memilih HRIS yang tepat untuk digunakan. Salah satu HRIS yang tepat, dengan modul yang lengkap untuk membantu pekerjaan HR adalah OrangE HR.

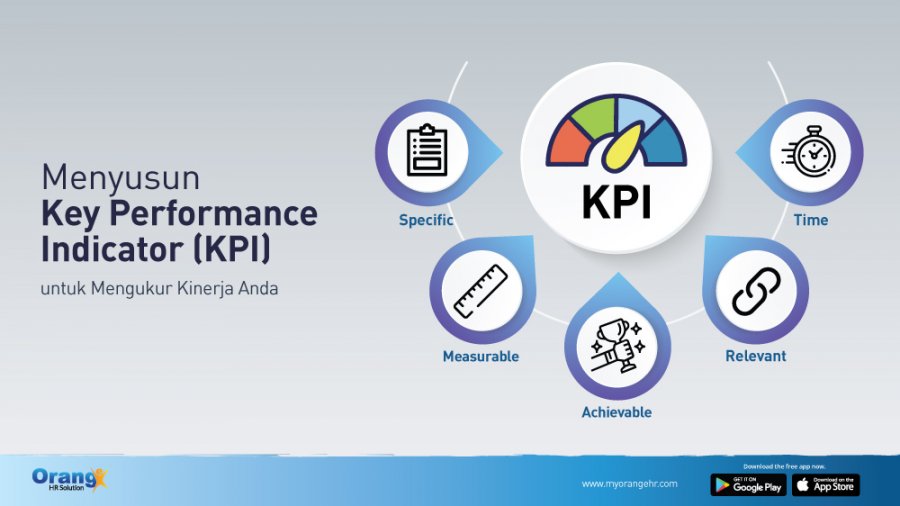

Cara Menyusun Key Performance Indicator (KPI) Karyawan

Key Performance Indicator (KPI) adalah langkah-langkah terukur yang umumnya dilakukan Perusahaan dalam mengukur kinerja personel ataupun Perusahaan secara utuh dari waktu ke waktu.Manfaat Key Performance Indicator (KPI)Tujuan utamanya agar dapat meningkatkan kinerja Perusahaan di level strategis maupun orperasional. Tidak hanya itu, KPI juga dapat digunakan untuk:Membuat karyawan menjadi lebih paham ekpektasi manajemen atau perusahaan.Karyawan bisa mengelola kinerja pribadi lebih baik dengan mengetahui KPI atau acuan yang diberikan.Menjadi parameter berharga bagi perusahaan untuk membuat sistem reward (penghargaan) dan punishment (hukuman) yang lebih obyektif.Subyektivitas atasan bisa dikurangi dan karyawan merasakan adanya atmosfir pertumbuhan yang memacu kinerja secara lebih alami.Menyusun Key Performance Indicator (KPI) dengan SMARTSebuah KPI (Key Performance Indicator) harus disusun menurut indicator kinerja yang spesifik, jelas, dan juga dapat diukur.Specific: penentuan KPI karyawan harus mendetil, spesifik, dan terfokus pada tujuan apa yang akan menjadi indicator dalam KPI.Measurable: indicator tersebut dapat diukurAchievable: target KPI karyawan yang ditentukan harus merupakan hal yang realistis atau mungkin untuk dicapai serta ada nilai atau hasil yang dapat dicapai dan diukur.Relevant: target dari KPI karyawan ini harus relevan atau sesuai dengan tujuan perusahaan secara umum.Time: ada batas waktu atau deadline yang telah ditentukan untuk mencapai target tersebut.Dengan memperhatikan poin - poin SMART tersebut di atas, maka proses dalam menentukan KPI karyawan dapat berjalan sebagaimana mestinya dan sesuai dengan apa yang diperlukan oleh setiap individu dan juga oleh Perusahaan itu sendiri.

Lapor SPT Tahunan Pribadi (Batas Waktu Pelaporan Setiap Tanggal 31 Maret)

Setiap tahun, wajib pajak orang pribadi, baik yang bekerja sebagai pegawai maupun pemilik bisnis/pekerja bebas harus melaporkan Surat Pemberitahuan Tahunan.Surat Pemberitahuan Tahunan ini berisikan total pendapatan kotor dan pajak yang telah dibayarkan kepada negara, baik melalui sistem DJP Online atau aplikasi penyedia jasa yang menjadi mitra resmi DJP.Undang-Undang Nomor 28 Tahun 2007 tentang Ketentuan Umum Perpajakan (KUP) bahkan memberikan sanksi denda bagi wajib pajak yang tidak melaporkan SPT.Melaporkan SPT Tahunan Pribadi merupakan kewajiban, baik karyawan maupun pengusaha atau pekerja bebas.Ada beberapa jenis formulir SPT Tahunan diantaranya:1. SPT / Formulir 1770 S adalah Surat Pemberitahuan pajak tahunan bagi orang pribadi yang memiliki pendapatan lebih dari Rp 60 juta selama 1 tahun terakhir.2. SPT / Formulir 1770 SS adalah Surat Pemberitahuan pajak tahunan bagi orang pribadi yang memiliki pendapatan kurang dari Rp 60 juta selama 1 tahun terakhir.3. Selain itu, ada juga SPT / Formulir 1770 yaitu Surat Pemberitahuan pajak tahunan bagi orang pribadi yang memiliki bisnis atau pekerjaan bebas.Dokumen Yang Harus Dipersiapkan untuk Mengisi SPT Tahunan/PribadiSebelum mulai mengisi dan melaporkan SPT Tahunan Pribadi, Anda harus menyiapkan data dari dokumen-dokumen berikut:Formulir 1721 A1 atau A2Mintalah formulir 1721 A1 atau A2 kepada pemberi kerja Anda.Data dari formulir ini yang harus Anda laporkan pada saat mengakses portal e-Filing SPT Tahunan Pribadi OnlinePajak atau DJP Online.EFINEFIN atau Electronic Filing Identification Number adalah nomor identifikasi wajib pajak dari DJP untuk melakukan e-filing atau lapor pajak online.Untuk mendapatkan EFIN atau bila sudah punya tapi lupa, wajib pajak harus mendatangi KPP (Kantor Pelayanan Pajak) terdekat dengan membawa NPWP dan mengisi formulir aktivasi EFIN berikut.EFIN juga merupakan identitas digital yang diterbitkan oleh Direktorat Jenderal Pajak.Seperti sudah disebut tadi, EFIN diperlukan agar kita dapat melakukan transaksi perpajakan secara elektronik, termasuk melakukan e filing. Untuk memperoleh EFIN, lakukan 3 langkah ini:1) Unduh formulir aktivasi EFIN2) Ajukan formulir aktivasi EFIN di KPP tempat Anda terdaftar.Menurut pasal 4 PER-41/PJ/2015, permohonan aktivasi EFIN pribadi tidak dapat diwakilkan.Bagi karyawan yang bekerja di satu perusahaan, permohonan aktivasi EFIN dapat dilakukan secara berkelompok.Saat mengajukan permohonan EFIN, syarat dokumen yang wajib disertakan adalah:Formulir aktivasi EFIN yang sudah dilengkapiAlamat email aktifFotokopi dan asli KTP untuk WNIKITAS/KITAP untuk WNAFotokopi dan asli NPWP3) Lakukan aktivasi EFINSetelah mendapatkan EFIN lakukan pendaftaran di situs DJP Online.Selanjutnya, Anda akan memperoleh password (kata sandi) sementara yang dikirimkan ke email yang terdaftar.Ingat, jangan tunda pendaftaran karena nomor indentitas ini hanya memiliki masa berlaku selama sebulan.Data penghasilan lainnya, kewajiban/utang, harta (bila ada)Bila Anda memiliki penghasilan lainnya di luar pekerjaan tetap Anda, kewajiban/utang, atau harta, maka siapkan data-data tersebut agar dapat mengisi SPT Tahunan Pribadi Anda dengan mudah.Source: Pajak

Subscribe to Our Newsletter

Get tips, trends, and insights delivered straight to your inbox.